TIGER 미국테크TOP10 INDXX ETF 소개

- 연금정보

- 2021. 11. 16.

오늘은 미국 빅테크 기업들을 모아서 구성한 TIGER 미국테크TOP10 INDXX ETF를 소개하도록 하겠습니다. 최근에 한국 증시는 역시나 박스권으로 들어와서 횡보하고 있는 상황에서 미국 증시는 연일 신고가를 갱신하며 계속 상승 중입니다. 미 연준이 테이퍼링을 선언한 이상 이제 증시는 아무나 오르는 장세가 아닌 실적이 나오고 성장이 나오는 시장이 오를 것이고 돈은 그쪽으로 쏠림현상이 일어날 것입니다. 따라서 빅테크 관련주를 한 Basket에 묶은 미국 빅테크 ETF인 TIGER 미국 테크 TOP10 INDXX ETF는 좋은 투자처가 될 수 있을 거라 생각합니다.

왜 빅테크인가?

ETF를 소개하기에 앞서서 왜 미국 빅테크 기업을 투자 포트폴리오에 넣어야 되는지부터 알아보도록 하겠습니다. 여러분은 빅테크 기업 하면 젤 먼저 뭐가 떠오르시나요? 빅테크 뜻은 단어 그대로 해석하면 큰 테크 기업으로 시가총액이 큰 IT 기업 정도라고 대부분 생각하실 겁니다. 네 맞습니다. 시가총액이 큰 기업이 맞습니다. 그리고 추가적으로 이 기업들은 시대의 트렌드를 이끌어가는 기업이자 가장 강력한 데이터 기업입니다. 즉 데이터를 가지고 있는 플랫폼 기업이라고 하는 것이 맞을 것입니다.

여기서 핵심은 데이터입니다. 아래에서 편입종목 10개에 대해서 다시 말씀드리겠지만 대부분의 기업이 데이터와 관련된 기업입니다. 4차 산업혁명이 시작되어 이제 막 태동하려고 하는 지금 데이터는 가장 강력한 무기입니다. 이 무기를 통해서 빅테크 기업들은 막대한 이익을 올리고 있으며 그에 따라서 현금창출 능력이 매우 뛰어납니다. 또한 데이터를 가지고 무한한 사업 확장을 할 수 있는 성장성도 가지고 있습니다.

빅테크 기업들은 수익으로 얻은 막대한 현금을 다시 기술개발에 쏟아붓고 있습니다. 빅테크 기업들은 나스닥 기업 평균 R&D 비용의 약 75배 그리고 S&P500 기업 기준으로는 약 300배 정도를 투자합니다. 이러한 미래 먹거리를 위한 대규모 투자는 긍정의 복리효과를 낳게 되고 견고한 기업가치를 유지할 수 있는 원동력이 됩니다.

연준이 테이퍼링을 선언하고 금리를 인상하게 되면 시중에 유동성은 줄어들게 됩니다. 그렇게 되면 현금창출 능력이 뛰어난 회사들의 가치가 더 높아집니다. 일반적으로 우리는 현금창출 능력이 뛰어난 기업을 보통 가치주라고 합니다. 저는 이제 가치주의 개념은 바뀌었다고 봅니다. 전통적인 가치주는 은행이나 필수소비재 등을 들 수 있고 또한 이런 기업들은 배당이 좋았습니다. 하지만 시대가 바뀌면서 이제는 빅테크야 말로 가장 뛰어난 가치주이자 성장주라고 할 수 있습니다.

빅테크 기업은 시총이 크기 때문에 미국 증시에 영향을 크게 미칩니다. 빅테크주가 상승하지 못하면 종합주가지수도 상승하지 못하는 경우가 많습니다. 그리고 큰 시총은 변동성을 줄이게 되고 지수보다는 Outperform 하는 경우가 많습니다. 따라서 안정적으로 꾸준한 수익을 내면서 종합주가지수보다는 조금 더 좋은 성과를 내기에는 빅테크 ETF만 한 것이 없습니다. 개인간의 자산시장에서의 빈부격차처럼 기업에서도 앞으로는 빈부격차가 매우 심해질 것으로 보입니다. 이것은 규모의 경제일 수도 있지만 가장 큰 이유는 바로 데이터입니다. 빅테크 기업들이 축적한 엄청난 데이터는 후발주자들이 쉽게 넘을 수 없는 경제적 해자를 가지고 있고 이 울타리는 점점 더 견고해지고 단단해질 것입니다.

5개의 메인 트렌드

TIGER 미국테크TOP10 INDXX ETF는 21세기 IT 산업을 이끄는 5개의 메인 트렌드(콘텐츠, 클라우드, 전자상거래, 자율주행, 반도체)에 해당되는 주식들이 모두 편입되어 있습니다. 편입된 10개의 종목이 중복으로 들어가는 경우도 있습니다. 하나씩 자세히 알아보겠습니다.

■ 콘텐츠

콘텐츠에 해당되는 기업은 애플, 구글, 아마존, 메타 플랫폼즈, 컴캐스트, 어도비가 있습니다. 애플은 iOS라는 자체 OS를 통한 거대한 생태계를 구축하고 앱스토어라는 전용 앱 마켓을 통해서 다양한 콘텐츠를 제공합니다. 이 콘텐츠에 대한 앱 수수료를 부과하는 것은 물론이거니와 국내에는 아직 선보이지 않았지만 애플 TV와 애플뮤직을 통해서 직접 콘텐츠 사업을 하기도 합니다. 구글은 검색엔진과 유튜브를 통한 영상과 뮤직 콘텐츠를 제공하면서 큰 광고수익을 얻고 있습니다.

아마존은 자사의 PRIME 제도를 통해서 스포츠 스트리밍과 OTT 서비스를 제공하면서 다양한 콘텐츠를 제공하고 있습니다. 메타 플랫폼즈는 Facebook, Instagram, WhatsApp 등 다양한 SNS 서비스와 그 속에서 발생되는 정보를 통해 고객 맞춤 광고로 큰 이익을 거두고 있습니다. 컴캐스트는 미국의 거대한 미디어 그룹으로 세계에서 2번째로 큰 케이블 방송회사이자 미국 1위 인터넷 서비스 업체입니다. 유니버설 픽처스와 드림웍스 등 다양한 방송 계열사를 거느리고 있으면서 고객들에게 다양한 콘텐츠를 제공하고 있습니다.

어도비는 우리가 매우 빈번하게 사용하는 PDF 문서를 볼 수 있는 Acrobat Reader 프로그램을 개발한 회사입니다. 이것 말고도 포토샵이나 일러스트, 프리미어 등 각종 문서와 그래픽 관련된 프로그램을 제공하는 회사입니다. 특히 최근에 메타버스와 NFT 열풍으로 인해서 사진과 도안 영상 등을 제작하는 도구가 필요하게 되었고 이러한 프로그램을 제공하는 어도비가 굉장히 주목을 받고 있습니다. 사람들이 다양한 콘텐츠를 제작할 때 반드시 필요한 도구를 제공함으로써 앞으로 성장 가능성이 매우 높은 기업으로 보입니다.

■ 클라우드

클라우드에 해당되는 기업은 마이크로소프트, 아마존, 구글, 애플이 있습니다. 마이크로소프트는 세계 시가총액 1위 기업으로 우리에게 알려진 것은 윈도우와 Office 소프트웨어 회사일 것입니다. 하지만 마이크로소프트는 윈도우와 OS 위주의 기업에서 클라우드 기업으로 완전히 탈바꿈하면서 20여 년 전 뺏겼던 미국 시가총액 1위 자리를 탈환합니다. Azure로 불리는 클라우드 시스템은 윈도우와 오피스 365와 시너지 효과와 더불어 아마존의 AWS와 비교해서 훨씬 다양한 호완성 때문에 기업들에게 큰 각광을 받고 있으며 빠르게 아마존의 시장 점유율을 따라가고 있습니다.

아마존은 AWS(Amazon Web Service)를 통해 최초로 클라우드 서비스를 제공하였습니다. 아마존이 전자상거래를 하기 위해서 서버 관리가 필요했는데 당시에는 그 방대한 데이터를 관리해줄 서비스가 없었습니다. 그래서 아마존이 직접 자신의 서버를 관리하기 위해서 AWS를 만들었고 이런 클라우드 시스템을 기업들이 적용하는 사례가 늘어나면서 사업이 폭발적으로 늘어나게 됩니다. 실제로 아마존의 영업이익의 대부분은 AWS에서 나옵니다. 넷플릭스도 그 방대한 콘텐츠를 전부 AWS에 보관하고 있습니다.

구글과 애플은 위의 두 회사보다 클라우드 사업의 비중은 낮은 편입니다. 하지만 앞으로 AI 기술의 발달과 데이터의 용량이 기하급수적으로 커지면서 클라우드 산업은 더욱더 커지게 될 것으로 예상되기 때문에 구글의 경우 공격적으로 위의 두 회사의 점유율을 잠식하기 위해서 노력 중입니다. 애플은 자사 아이폰과 기타 iOS 생태계에 들어와 있는 유저들을 위한 개인용 클라우드 시장을 선점하기 위해서 노력 중입니다.

위에서 넷플릭스가 AWS를 쓰고 있다고 했습니다. 넷플릭스의 자료를 옮기는데 무려 8년이라는 시간이 걸렸다고 합니다. 그만큼 클라우드 산업도 한 번 발을 담그면 다른 곳으로 옮기기가 쉽지가 않습니다. 늘 얘기하지만 데이터 산업은 선두주자가 긍정의 복리효과로 많은 과실을 독차지하는 시장입니다. 따라서 빅테크 기업들의 독주가 클라우드 시장에서도 지속될 것이라고 봅니다.

■ 전자상거래

전자상거래 관련 기업은 아마존과 페이팔이 있습니다. 아마존은 자타가 공인하는 세계 최대의 전자상거래 회사입니다. 현존하는 다른 모든 전자상거래 회사들의 롤모델이 되고 있는 회사로 지금도 끓임 없이 물류혁신을 하고 있으며, 코로나 팬데믹 상황에서 오프라인이 온라인화 되면서 가장 수혜를 많이 본 기업이기도 합니다. 최근에는 자율 배송 시스템을 통해서 한 단계 업그레이드를 꿈꾸고 있습니다. 페이팔은 세계에서 가장 큰 핀테크 기업으로 결제 시스템의 혁명을 만들어낸 회사입니다. 향후 온라인 거래의 활성화에 편승해서 VISA와 Mastercard를 뛰어넘는 세계 최대의 결제시스템 회사가 될 가능성이 높은 회사입니다.

■ 자율주행

자율주행 관련 기업은 테슬라, 구글, 엔비디아가 있습니다. 현재는 자율 주행하면 테슬라를 떠올리지만 자율주행에 가장 먼저 뛰어든 것은 바로 구글의 웨이모입니다. 기술에 대한 접근방식이 달라서 논란이 있긴 하지만 현재의 결과를 보면 테슬라의 방향이 맞다고 보는 게 맞을 거 같습니다. 기술적인 부분은 제외하더라도 직관적으로 테슬라는 돈을 주고 차를 팔면서 주행 데이터를 얻고 구글은 자신의 돈을 끓임 없이 넣어서 데이터를 얻고 있으니 지속성과 효율성면에서 어디가 우위가 될지는 이미 뻔하다고 볼 수 있습니다. 엔비디아는 자율주행의 반 테슬라 진영의 선두주자라고 볼 수 있습니다. 우리가 핸드폰에서 애플의 iOS와 구글의 안드로이드로 운영체제가 양분화된 것처럼 향후에 자율주행 시스템은 테슬라와 엔비디아 두 회사의 제품을 사용하는 것으로 나뉠 가능성이 있다고 시장에서는 보고 있습니다. 하지만 저의 개인적인 생각은 결국 생명을 담보로 하는 기술은 1등만이 살아남는다고 보고 있습니다.

■ 반도체

반도체 관련 기업은 엔비디아, 테슬라, 애플이 있습니다. 엔비디아는 GPU를 통한 게임, 가상화폐 채굴, 자율주행, AI 머신러닝 등 다양한 분야의 고성능 반도체를 공급하는 회사입니다. 범용적인 고성능 반도체는 엔비디아를 따라올 회사는 현재 없습니다. 현재 진행 중인 ARM 인수가 마무리된다면 아마도 영원히 반도체 회사의 최강자를 유지할 수도 있을 것으로 예상됩니다. 애플과 테슬라는 범용 칩보다는 자사의 제품 성능의 향상을 위해서 직접 반도체를 설계하고 파운드리 업체에 위탁 생산을 맡깁니다. 빅테크 기업들이 스스로 반도체를 설계하는 것이 현재의 트렌드이기 때문에 구글, 아마존, 메타 등도 직접 자체 칩 생산을 하겠다고 선언했습니다. 따라서 앞으로 반도체 시장은 더욱더 커질 가능성이 높습니다.

투자목적과 전략

미국 NASDAQ에 상장되어 있는 Tech-Oriented 기업 중 10개 회사를 편입시키고 자산의 60% 이상 투자하는 ETF입니다. 여기서 Tech-Oriented 기업이란 주로 독자적인 기술 제품과 서비스를 제공하는 기술기업을 뜻합니다. 관련된 섹터는 아래의 표와 같습니다. Tech-Oriented 기업의 기준은 미국의 FactSet의 기준입니다.

| Cable/Satellite TV | Data Processing Service | Information Technology Services |

| Internet Retail | Internet Software/Service | Motor Vehicles |

| Packaged Software | Semiconductors | Telecommunications Equipment |

| Computer Communications | Computer Peripherals | Computer Processing Hardware |

| Electronic Components | Electronic Equipment/Instruments | Electronic Production Equipment |

| Electronic Distributors | Major Telecommunications | Specialty Telecommunications |

| Wireless Telecommunications |

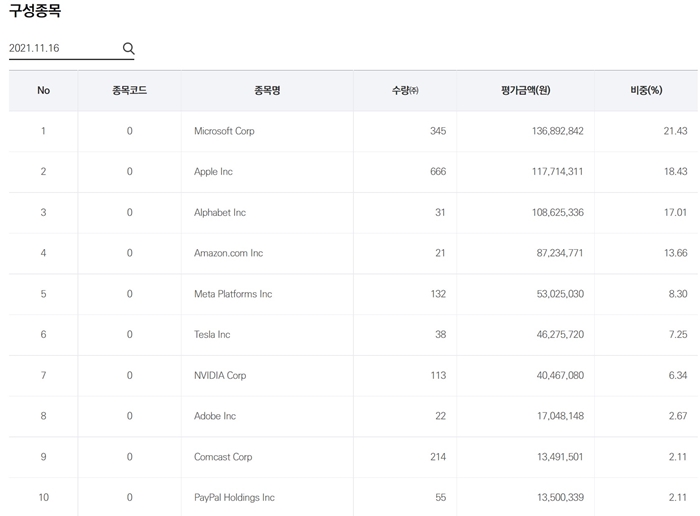

비중은 시가총액 가중방식으로 한 종목으로 쏠림 방지를 위해서 한 종목당 20% 넘는 비율은 편입하지 못한다는 조항이 있습니다. 리밸런싱은 3,6,9,12월 셋째 주 금요일 장 마감 후에 실시하게 됩니다.

이 빅테크 ETF는 환헷지를 실시하지 않습니다. 따라서 원화로 투자는 하지만 실제로는 달러에 투자하는 것이므로 원달러 환율의 영향을 받습니다. 필자는 국내 상장 해외 ETF의 경우 대부분의 경우 환오픈 상품에 투자하기를 추천합니다. 그 이유는 원달러 환율의 장기간 차트를 보게 되면 저점이 계속 올라가는 형태의 우상향 모습이 나타납니다. 단기적인 환율의 변동은 아무도 알 수 없지만 달러 대비 신흥국 통화는 시간이 지날수록 절하된다는 기본 원리와 실제 나타나는 원달러 환율의 장기차트의 저점 상승 우상향은 장기투자 시 달러화로 투자하는 것이 환차익을 낼 수 있다고 봅니다. 수수료는 0.5%로 일반적인 국내 상장 해외 ETF의 수수료와 비슷하기 때문에 수수료의 부담은 적은 편입니다.

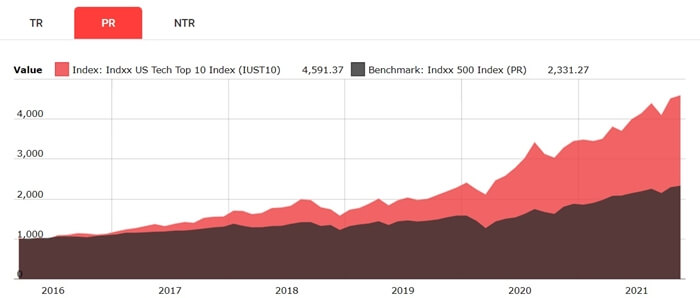

추종지수의 성과

추종지수는 INDXX US TECH TOP10 Index PR로 2016년 3월 18일에 지수 1000으로 시작해서 현재 4,591.37을 기록하면서 약 5년 반 동안 4.6배 상승하였습니다. 중간에 2018년 10월 금리인상 조정과 2020년 3월 코로나 팬데믹을 겪었다는 것을 감안하면 상당히 좋은 퍼포먼스이고 차트 모양이 모든 것을 말해준다고 볼 수 있습니다. CAGR은 약 31%로 S&P500 보다는 2배 그리고 나스닥 보다도 1.5배 더 큰 상승을 하였습니다.

앞으로도 종합주가지수보다 더 좋은 성과를 내고 우상향 할 것이라고 판단되며 따라서 장기투자로 적립식으로 모아가기 매우 좋은 상품이라고 할 수 있습니다.

편입종목

편입종목은 총 10개이고 시총 순위에 따라서 비중이 배분되어 있습니다. 위에서도 언급했듯이 한 종목당 20%를 넘지 못하고 넘는 경우 리밸런싱 기간에 수량 조절을 통해서 비중을 맞추게 됩니다. ETF가 상장한 지난 4월 이후 한 번의 종목 교체가 있었습니다. 기존에는 넷플릭스와 인텔이 있었지만 6월 리밸런싱 기간에 어도비와 컴캐스트가 들어왔습니다. 좀 아쉬운 점은 컴캐스트 보다는 차라리 인텔이 빠진 반도체 자리에 AMD가 들어왔으면 어땠을까 하는 개인적인 생각이 들었습니다.

결 론

저는 TIGER 미국테크TOP10 INDXX ETF는 연금계좌로 꾸준하게 모아가는 게 가장 좋은 투자법이라고 개인적으로 생각합니다. 위에서도 설명드렸듯이 이 종목들이 우상향 하지 않으면 미증시가 움직일 수 없고, 현재 4차 산업혁명의 초입에 앞으로 10년 이상 시대를 이끌어갈 주식들이 다 편입되어 있기 때문에 안정적이면서도 큰 수익을 올릴 수 있는 ETF라 생각합니다. 기존에는 나스닥 100이나 팡플러스에서만 빅테크 기업들의 ETF로 여기고 매수할 수 있었지만 TIGER 미국테크TOP10 INDXX가 나오면서 많은 자금이 이쪽으로 들어오고 있는 것으로 알고 있습니다. 더불어 환오픈 상품이니 강제로 달러 투자까지 되니 장기투자로 이보다 더 적합한 상품을 찾기가 어려울 정도입니다. 투자의 최종 판단은 본인의 몫이니 여러 정보를 취합하셔서 좋은 투자하시기를 바랍니다.

'연금정보' 카테고리의 다른 글

| 개인연금과 IRP 세액공제 정보 (2021년 기준) (0) | 2021.11.21 |

|---|---|

| 에셋플러스 글로벌 플랫폼 액티브 ETF (407830) (0) | 2021.11.19 |

| TIGER 미국필라델피아반도체나스닥 ETF 소개 (0) | 2021.11.15 |

| ISA에 대한 정보와 투자의 팁 (2021년 기준) (2) | 2021.11.08 |

| TIGER글로벌리튬&2차전지 SOLACTIVE ETF (0) | 2021.11.04 |